Chi tiết những công việc kế toán cần làm khi hết quý

Đối với những kế toán mới vào nghề thì việc nắm rõ những công việc cần làm theo quý, tháng, năm là rất khó. Bài viết dưới đây, đội ngũ giảng viên tại lớp học đào tạo kế toán thực hành tại kế toán Lê Ánh sẽ hướng dẫn các bạn những công việc kế toán cần làm khi hết quý trong các doanh nghiệp kê khai theo quý.

1. Nộp tờ khai thuế GTGT quý

Nộp tờ khai thuế GTGT quý cần lưu ý những công việc sau:

- Tổng hợp và kiểm tra lại tất cả các hóa đơn đầu ra, đầu vào trong quý của doanh nghiệp để đảm bảo không bị sót hóa đơn đầu ra và các hóa đơn đầu vào đều đảm bảo hợp pháp, hợp lệ.

- Phân loại các hóa đơn đầu ra riêng thành từng loại khác nhau theo các bậc thuế suất. Tương tự, phân loại các hóa đơn đầu vào theo bậc thuế suất và loại hóa đơn không được khấu trừ thuế GTGT đầu vào (hóa đơn bán hàng trực tiếp…)

- Kế toán hãy cập nhật phần mềm kê khai thuế mới nhất để làm tờ khai thuế GTGT. Hiện nay là phần mềm HTKK 3.3.7ý

- Sau đó, các bạn hãy cập nhật các hóa đơn đã được phân loại vào đúng mục trong các phụ lục bán ra (PL01-1/GTGT) và phụ lục mua vào (PL01-2/GTGT). Số liệu sẽ tự động chuyển sang tờ khai thuế GTGT, chú ý hoàn thiện chỉ tiêu [22] – thuế GTGT còn được khấu trừ kỳ trước chuyển sang và các chỉ tiêu điều chỉnh tăng, giảm. học kế toán tổng hợp

- Cập nhật xong các bạn nhớ kiểm tra lại một lần nữa xem có bỏ sót, nhầm lẫn giá trị, số thuế ở hóa đơn nào không?

- Nếu đã đảm bảo số liệu chính xác, các bạn kết xuất tờ khai ra để nộp Học kế toán ở đâu tốt

- Hình thức nộp tờ khai: nộp qua mạng, trên phần mềm HTKK 3.3.7

- Thời hạn nộp hồ sơ khai thuế GTGT chậm nhất là ngày 30 của quý tiếp theo. Ví dụ, thời hạn nộp hồ sơ khai thuế GTGT quý 2/2016 là ngày 01/08/2016 (vì ngày 30/07/2016 là thứ bẩy, ngày nghỉ hàng tuần của cơ quan thuế)

- Sau khi nộp tờ khai xong, các bạn nhớ nộp tiền thuế GTGT (nếu có). Có thể nộp tiền thuế GTGT qua tài khoản ngân hàng của Công ty hoặc qua chữ ký số của Công ty. Thời hạn nộp tiền thuế GTGT là thời hạn nộp tờ khai thuế GTGT.

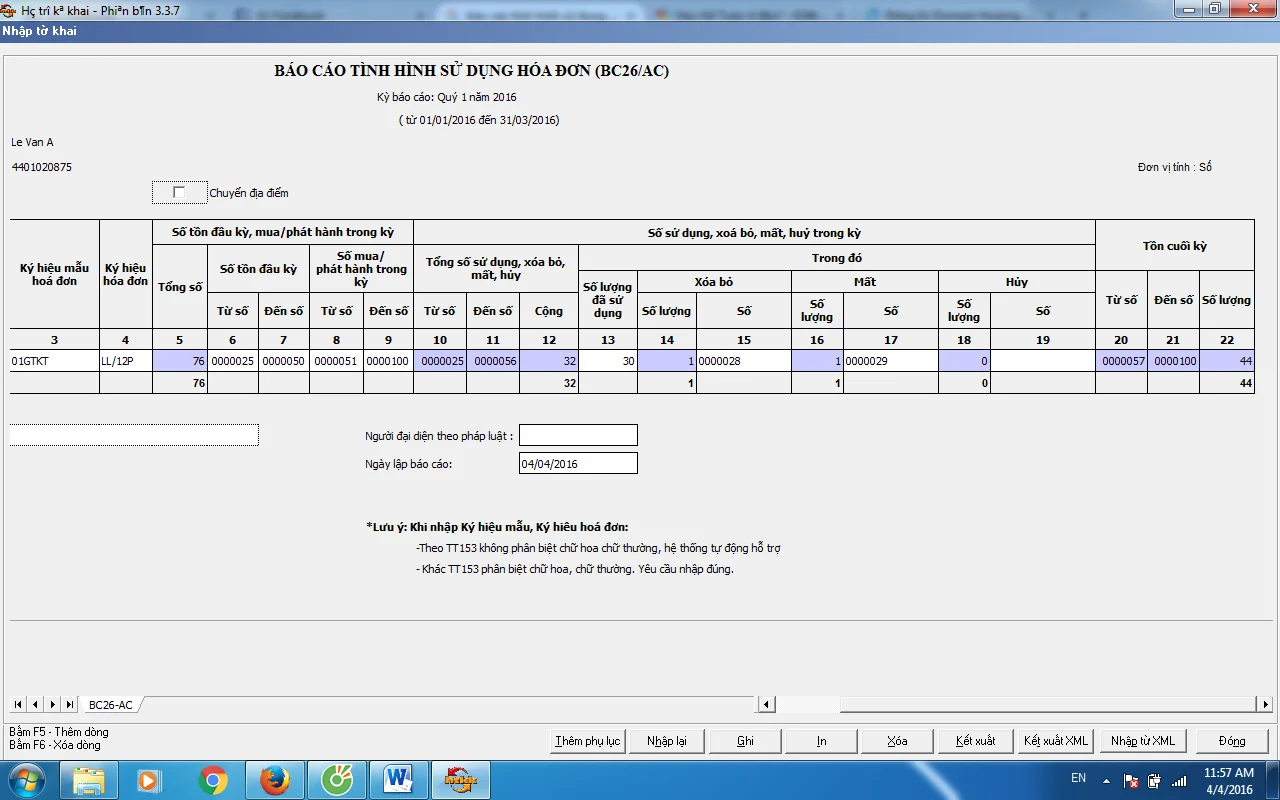

2. Nộp báo cáo tình hình sử dụng hóa đơn trong quý

- Tổng hợp tất cả các hóa đơn đẩu ra của công ty và kiểm tra số thứ tự hóa đơn xem có bị bỏ sót số không?

- Phân loại các hóa đơn viết sai, bị hủy để riêng.

- Vào phần mềm HTKK 3.3.7, chọn “hóa đơn” -> “Báo cáo tình hình sử dụng hóa đơn BC26/AC” sau đó cập nhật các chỉ tiêu trên hóa đơn vào phần mềm.

Lưu ý:

+ Cột [15] – số xóa bỏ: Điền số của các hóa đơn đã lập nhưng viết sai phải thu hồi lại; ngăn cách giữa các số bằng dấu “;” không khoảng cách.

+ Cột [19] – số hủy: Điền số của các hóa đơn chưa lập nhưng phải lập biên bản hủy do in sai, in trùng số, công ty chia tách, sáp nhập…không tiếp tục sử dụng nữa; ngăn cách giữa các số bằng dấu “;”, không khoảng cách.

+ Cột [13] – số lượng hóa đơn đã sử dụng: điền tổng số hóa đơn doanh nghiệp đã sử dụng trong kỳ (không gồm các hóa đơn bị xóa bỏ, bị hủy)

- Lưu ý: Nếu trong kỳ doanh nghiệp không có nghiệp vụ bán hàng nào (không xuất hóa đơn) thì vẫn phải làm báo cáo tình hình sử dụng hóa đơn, ghi tổng số hóa đơn sử dụng bằng 0

- Thời hạn nộp báo cáo tình hình sử dụng hóa đơn quý là ngày 30 của tháng đầu tiên quý tiếp theo.

Xem thêm bài viết: Hướng dẫn chi tiết cách lập báo cáo tình hình sử dụng hóa đơn 2016 theo mẫu BC26/AC trên phần mềm HTKK.

3. Nộp tiền thuế TNDN tạm tính quý

- Tổng hợp tất cả các hóa đơn bán hàng để xác định doanh thu bán hàng, các khoản thu nhập khác phát sinh trong quý của doanh nghiệp, các khoản doanh thu từ hoạt động tài chính (tiền gửi, hoạt động liên doanh, liên kết…)

- Loại các khoản thu nhập được miễn thuế để riêng.

- Tổng hợp tất cả các khoản chi phí trực tiếp (giá vốn hàng bán) liên quan đến giá trị hàng hóa, dịch vụ doanh nghiệp đã bán trong quý. Kiểm tra tính hợp lý, hợp pháp của các hóa đơn đầu vào; kiểm tra định mức sản xuất, định mức nguyên vật liệu (nếu là công ty sản xuất).

- Tổng hợp tất cả các khoản chi phí gián tiếp (chi phí bán hàng, chi phí quản lý doanh nghiệp) phát sinh trong quý. Kiểm tra tính hợp pháp, hợp lệ của các chi phí này. Lưu ý một số khoản chi phí bị giới hạn như chi phí quảng cáo (không quá 15% tổng chi phí), chi phí trang phục cho nhân viên (không quá 5 triệu đồng/người/năm); chi phí ăn ca (không quá 680.000đ/người/tháng)…

- Tổng hợp các khoản chi phí hợp lý khác trong quý như: chi phí lãi vay, chi phí nộp phạt vi phạm hợp đồng kinh tế…

- Kiểm tra xem năm trước doanh nghiệp có còn số lỗ được kết chuyển không?

- Xác định số thuế TNDN phải nộp trong quý :

Thuế suất thuế TNDN năm 2016 là 20%

Thuế TNDN phải nộp | = | ( | Thu nhập tính thuế | - | Phần trích lập quỹ KH&CN (nếu có) | ) | X | Thuế suất thuế TNDN |

Trong đó:

Thu nhập tính thuế | = | Thu nhập chịu thuế | - | ( | Thu nhập được miễn thuế | + | Các khoản lỗ được kết chuyển theo quy định | ) |

Thu nhập chịu thuế | = | Doanh thu | - | Chi phí được trừ | + | Các khoản thu nhập khác |

- Nộp tiền thuế TNDN tạm tính cho cơ quan thuế qua tài khoản ngân hàng của Công ty hoặc chữ ký số.

- Không cần nộp tờ khai quyết toán thuế TNDN

- Thời hạn nộp tiền thuế TNDN tạm tính là ngày 30 tháng đầu tiên của quý tiếp theo

- Lưu ý:

+ Nếu cả năm số thuế TNDN phải nộp khi quyết toán lớn hơn tổng số thuế TNDN doanh nghiệp đã tạm nộp (theo quý) từ 20% trở lên số thuế TNDN phải nộp theo quyết toán thì doanh nghiệp bị phạt nộp chậm thuế đối với phần chênh lệch lớn hơn 20%. Số ngày chậm nộp được tính từ ngày tiếp sau hạn nộp tiền thuế TNDN tạm tính quý 4 đến ngày thực nộp.

+ Nếu số thuế TNDN phải nộp khi quyết toán lớn hơn tổng số thuế TNDN doanh nghiệp đã tạm nộp dưới 20% thì doanh nghiệp phải nộp số thuế còn thiếu trong thời hạn quyết toán thuế năm (ngày cuối cùng của quý đầu tiên năm sau)

Ví dụ:

Công ty Nam Hồng năm 2015 tạm nộp tổng số thuế TNDN (4 quý) là 50 triệu đồng.

Khi quyết toán thuế TNDN, tổng số thuế TNDN công ty Nam Hồng phải nộp là 90 triệu đồng.

20% của số phải nộp theo quyết toán là: 90 x 20% = 18 (triệu đồng)

Công ty Nam Hồng nộp thiếu số tiền là: 90-50 = 40 (triệu đồng)

Công ty phải nộp tiền phạt chậm nộp thuế tính từ ngày 31/01/2016 (hết thời hạn nộp tiền thuế TNDN tạm tính quý 4) trên số tiền là: 40 – 18 = 22 (triệu đồng)

Đối với số tiền 18 triệu Công ty nộp thiếu, Công ty sẽ bị tính tiền phạt chậm nộp thuế tính từ ngày 01/04/2016 (hết thời hạn quyết toán thuế TNDN năm) đến ngày công ty nộp tiền.

Bài viết trên kế toán Lê Ánh đã cung cấp những thông tin cần thiết về những công việc kế toán cần làm khi hết quý. Mong bài viết có ích với bạn đọc.

Nếu còn vấn đề gì chưa rõ, các bạn vui lòng để lại comment bên dưới bài dưới để kế toán Lê Ánh tư vấn cho bạn hoặc bạn có thể tham gia các lớp học kế toán thực hành hay kế toán thuế chuyên sâu tại Kế toán thực tế Lê Ánh.

Kế toán Lê Ánh chúc bạn thành công!

Trung tâm Lê Ánh hiện đang đào tạo các khóa học kế toán và khóa học xuất nhập khẩu, để biết thêm thông tin chi tiết, vui lòng truy cập các website của trung tâm để được tư vấn trực tiếp.