Kế Toán Thuế Thu Nhập Doanh Nghiệp

Trong bối cảnh kinh tế hiện nay, với sự biến động không ngừng của thị trường và những thay đổi liên tục trong chính sách thuế, việc nắm vững các kiến thức về kế toán thuế TNDN là điều kiện tiên quyết để doanh nghiệp duy trì và phát triển. Bài viết này Kế toán Lê Ánh sẽ chia sẻ các kiến thức liên quan đến Kế Toán Thuế Thu Nhập Doanh Nghiệp, nhằm cung cấp cho độc giả cái nhìn toàn diện và chi tiết về lĩnh vực quan trọng này.

I. Khái niệm về thuế thu nhập doanh nghiệp.

Thuế TNDN là một loại thuế trực thu, tính trên thu nhập chịu thuế của các doanh nghiệp (tổ chức sản xuất kinh doanh hàng hóa, dịch vụ) trong kỳ tính thuế. Theo đó, đối tượng nộp thuế TNDN là các doanh nghiệp, các nhà đầu tư, đồng thời cũng là “người” nộp thuế.

Đối với thuế thu nhập doanh nghiệp (TNDN), thu nhập chịu thuế được tính bằng cách lấy tổng doanh thu trừ đi các chi phí kinh doanh hợp lý. Thuế TNDN phụ thuộc vào kết quả kinh doanh của doanh nghiệp; chỉ khi doanh nghiệp có lợi nhuận mới phải nộp thuế TNDN. Mức thuế suất của thuế TNDN thường là một con số cố định, tuy nhiên, các quốc gia có thể áp dụng các mức thuế suất khác nhau cho các nhóm đối tượng hoặc loại thu nhập cụ thể, tùy theo mục tiêu chính sách thuế của họ.

II. Đối tượng nộp thuế thu nhập doanh nghiệp

Theo quy định tại Điều 2 Luật thuế TNDN, người nộp thuế TNDN là tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế (sau đây gọi là doanh nghiệp) bao gồm:

– Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam

– Doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài (sau đây gọi là doanh nghiệp nước ngoài) có cơ sở thường trú hoặc không có cơ sở thường trú tại Việt Nam;

– Tổ chức được thành lập theo Luật hợp tác xã;

– Đơn vị sự nghiệp được thành lập theo quy định của pháp luật Việt Nam;

– Tổ chức khác có hoạt động sản xuất, kinh doanh có thu nhập.

Như vậy, tất cả các doanh nghiệp được thành lập và có trụ sở ở Việt Nam hoặc các doanh nghiệp nước ngoài có phát sinh thu nhập ở Việt Nam đều là đối tượng nộp thuế TNDN.

>>> Xem thêm: Đối Tượng Nộp Thuế TNDN Mới Nhất

III. Xác định kỳ tính thuế thu nhập doanh nghiệp.

Kỳ tính thuế TNDN được xác định dựa trên năm dương lịch hoặc năm tài chính:

- Năm dương lịch được bắt đầu từ ngày 01/01 đến 31/12 của năm đó;

- Năm tài chính là năm có khoảng thời gian tương đương 12 tháng và bắt đầu từ ngày 01 đầu quý của năm đó.

Đối với doanh nghiệp mới thành lập có kỳ tính thuế năm đầu tiên và doanh nghiệp có kỳ tính thuế năm cuối cùng khi chuyển đổi loại hình, hình thức sở hữu, hoặc sáp nhập, chia, tách, hợp nhất, phá sản, giải thể có thời gian ngắn hơn 3 tháng thì được cộng với kỳ tính thuế năm tiếp theo để hình thành một kỳ tính thuế TNDN. Kỳ tính thuế TNDN năm đầu tiên hoặc cuối cùng không vượt quá 15 tháng.

- Kỳ tính thuế TNDN đối với doanh nghiệp nước ngoài

Kỳ tính thuế TNDN theo từng lần phát sinh áp dụng đối với doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam khi có thu nhập chịu thuế phát sinh tại Việt Nam mà khoản này không liên quan đến hoạt động thường xuyên của doanh nghiệp.

- Thời hạn nộp thuế thu nhập doanh nghiệp

+ Thời hạn nộp tờ khai quyết toán thuế TNDN: Chậm nhất là ngày cuối cùng của tháng thứ 3 trong năm dương lịch kể từ ngày kết thúc năm dương lịch hoặc năm tài chính. Trường hợp thời hạn nộp hồ sơ khai thuế, thời hạn nộp tiền thuế trùng với ngày nghỉ theo quy định thì thời hạn nộp hồ sơ khai thuế, thời hạn nộp tiền thuế sẽ được tính dời vào ngày làm việc tiếp theo;

+ Thời hạn nộp tiền thuế TNDN cũng là thời hạn nộp hồ sơ khai thuế, riêng thời hạn nộp tiền thuế TNDN tạm tính thì doanh nghiệp phải nộp đủ 75% số thuế phát sinh phải nộp (hạn nộp cùng hạn với báo cáo thuế quý 3 trong năm).

- Doanh nghiệp đang trong thời gian được hưởng ưu đãi thuế thu nhập doanh nghiệp mà có thực hiện chuyển đổi kỳ tính thuế thì doanh nghiệp được lựa chọn:

+ Ưu đãi trong năm chuyển đổi kỳ tính thuế không được hưởng ưu đãi của năm chuyển đổi kỳ tính thuế và hưởng ưu đãi thuế sang năm tiếp theo.

+ hoặc Nộp thuế theo mức thuế suất không được hưởng ưu đãi của năm chuyển đổi kỳ tính thuế và hưởng ưu đãi thuế sang năm tiếp theo.

IV. Phương pháp tính thuế thu nhập doanh nghiệp

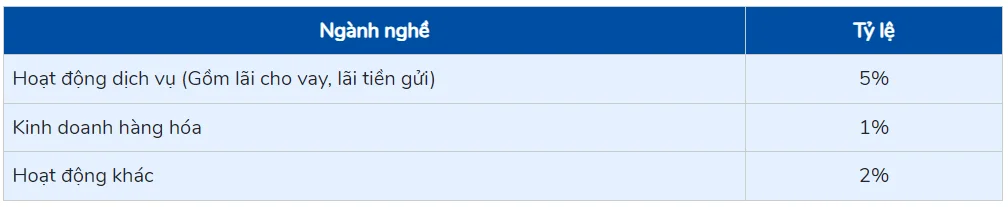

1. Đối với doanh nghiệp không xác định rõ chi phí trong kỳ tính thuế

Tổ chức, đơn vị sự nghiệp không phải là doanh nghiệp hoạt động và thành lập theo pháp luật Việt Nam quy định, nhưng có hoạt động kinh doanh hàng hóa, dịch vụ theo phương pháp trực tiếp phát sinh thu nhập chịu thuế TNDN mà các đơn vị này không xác định được chi phí nhưng xác định được doanh thu thì thu nhập của hoạt động kinh doanh phải kê khai và tính theo tỷ lệ % trên doanh thu khi nộp thuế TNDN.

- Công thức tính thuế TNDN

Thuế TNDN phải nộp = Doanh thu bán hàng, cung cấp dịch vụ x Thuế suất thuế TNDN

- Thuế suất thuế thu nhập doanh nghiệp tính theo tỷ lệ % trên doanh thu. Theo Luật Thuế thu nhập doanh nghiệp năm 2008 được quy định như sau:

2. Đối với doanh nghiệp xác định rõ chi phí trong kỳ tính thuế

- Công thức tính thuế TNDN

Thuế TNDN = [Thu nhập tính thuế - Phần trích lập quỹ KH&CN (nếu có)] x Thuế suất thuế TNDN

2.1. Phần trích lập quỹ Khoa học & Công nghệ (KH&CN)

Theo Thông tư 12/2016/TTLT-BKHCN-BTC, ngày 28/06/2016 của Bộ Khoa học & Công nghệ quy định về đối tượng áp dụng bao gồm: các doanh nghiệp thành lập theo quy định của pháp luật Việt Nam, các cá nhân, tổ chức, cơ quan nhà nước khác có liên quan.Hằng năm doanh nghiệp phải lập báo cáo trích lập, điều chuyển và sử dụng quỹ.

Mức trích lập quỹ KH&CN

- Đối với doanh nghiệp nhà nước: từ 3% đến 10%;

- Đối với doanh nghiệp khác: tối đa không quá 10% thu nhập tính thuế TNDN trong kỳ.

2.2. Thu nhập tính thuế TNDN

Theo quy định tại Khoản 1 Điều 4 Thông tư 78/2014/TT-BTC, thu nhập tính thuế trong kỳ tính thuế được tính như sau:

Thu nhập tính thuế = Khoản thu nhập chịu thuế - (Khoản thu nhập được miễn thuế + Các khoản lỗ được kết chuyển theo quy định)

Lưu ý: Nếu thu nhập tính thuế bé hơn hoặc bằng 0 thì không phải nộp thuế TNDN.

2.3. Thu nhập chịu thuế TNDN

Theo Điều 2 Thông tư 96/2015/TT-BTC, thu nhập chịu thuế được xác định như sau:

Thu nhập chịu thuế TNDN = Doanh thu - Chi phí được trừ + Các khoản thu nhập khác

2.4. Thu nhập miễn thuế TNDN

Theo Điều 8 Thông tư 78/2014/TT-BTC và Khoản 1, Khoản 2, Khoản 3 Điều 6 Thông tư 96/2015/TT-BTC quy định có 12 trường hợp được miễn thuế TNDN

>>> Xem thêm: Các Trường Hợp Được Miễn Thuế Thu Nhập Doanh Nghiệp

3. Quy định về mức thuế suất thuế TNDN

Các ngành nghề có thuế suất không đổi đến thời điểm hiện tại theo Thông tư 123/2012/TT-BTC được ký ngày 27/07/2012:

- Thuế suất 32% - 50% áp dụng đối với doanh nghiệp hoạt động tại Việt Nam về lĩnh vực thăm dò, khai thác tìm kiếm dầu khí;

- Thuế suất 40% áp dụng đối với doanh nghiệp hoạt động thăm dò, khai thác tìm kiếm các mỏ tài nguyên quý hiếm như vàng, bạc, thiếc, wolfram, antimoan, đá quý, bạch kim, đất hiếm (trừ dầu khí);

- Thuế suất 50% áp dụng đối với các mỏ, tài nguyên quý hiếm ở địa bàn có điều kiện kinh tế - xã hội đặc biệt khó khăn được ưu đãi thuế thu nhập doanh nghiệp theo quy định.

>>> Xem thêm:

V. Cách hạch toán thuế thu nhập doanh nghiệp

- Khi tính thuế TNDN:

Nợ TK 821 - Chi phí thuế TNDN;

Có TK 3334 - Thuế thu nhập doanh nghiệp.

- Khi nộp tiền thuế TNDN vào Ngân sách Nhà nước:

Nợ TK 3334 - Thuế TNDN;

Có TK 111, 112.

- Cuối năm, khi xác định số thuế TNDN phải nộp của năm tài chính:

>> Nếu số thuế TNDN thực tế phải nộp nhỏ hơn số thuế TNDN tạm nộp hàng quý trong năm, thì ghi số chênh lệch như sau:

Nợ TK 3334 - Thuế TNDN;

Có TK 821 - Chi phí thuế TNDN (8211).

>> Nếu số thuế TNDN thực tế phải nộp lớn hơn số thuế TNDN tạm nộp hàng quý trong năm, thì số chênh lệch phải nộp thiếu, ghi như sau:

Nợ TK 821 - Chi phí thuế TNDN (8211);

Có TK 3334 - Thuế TNDN.

>> Khi thực nộp số chênh lệch thiếu về TNDN và Ngân sách Nhà nước, ghi:

Nợ TK 3334 - Thuế TNDN;

Có TK 111, 112.

- Cuối kỳ kế toán, kết chuyển chi phí thuế thu nhập hiện hành, ghi:

>> Nếu TK 8211 có số phát sinh nợ lớn hơn số phát sinh có thì số chênh lệch, ghi:

Nợ TK 911 - Xác định kết quả kinh doanh;

Có TK 8211 (chi phí thuế TNDN hiện hành).

>> Nếu TK 8211 có số phát sinh nợ nhỏ hơn số phát sinh có thì số chênh lệch, ghi:

Nợ TK 8211 - Chi phí thuế TNDN hiện hành;

Có TK 911 - Xác định kết quả kinh doanh.

Kế Toán Thuế Thu Nhập Doanh Nghiệp là một trong những lĩnh vực quan trọng và phức tạp trong quản lý tài chính của mỗi doanh nghiệp. Nó không chỉ đóng vai trò quyết định trong việc tuân thủ các quy định pháp luật về thuế mà còn góp phần tối ưu hóa lợi ích kinh tế cho doanh nghiệp. Việc hiểu rõ và áp dụng đúng các quy định về kế toán thuế TNDN không chỉ giúp doanh nghiệp tránh được các rủi ro pháp lý mà còn tạo ra nền tảng vững chắc cho sự phát triển bền vững.

Trên đây là một số thông tin về kế toán thuế thu nhập doanh nghiệp. Hy vọng với những thông tin Kế toán Lê Ánh đã cung cấp sẽ giúp bạn giải đáp được những thắc mắc về vấn đề trên.