GIẢI PHÁP GỠ RỐI KHI DOANH NGHIỆP THANH TOÁN BẰNG TIỀN MẶT VỚI HÓA ĐƠN LỚN HƠN 20 TRIỆU ĐỒNG

Giải quyết thế nào khi đã trót thanh toán bằng tiền mặt với hóa đơn lớn hơn 20 triệu đồng? Có lẽ đây là câu hỏi của hầu hết các kế toán và doanh nghiệp khi đã lỡ thực hiện thanh toán này. Các kế toán trưởng tại lớp học kế toán thực hành Lê Ánh sẽ hướng dẫn các bạn cách xử lý trong trường hợp này nhé!

1. Thanh toán bằng tiền mặt với hóa đơn có giá trị lớn hơn 20 triệu có đúng không?

Hiện nay, chưa có Luật nào quy định thanh toán hàng với hóa đơn lớn hơn 20 triệu đồng bằng tiền mặt là sai.

Tuy nhiên, theo thông tư số: (1) 78/2014/TT-BTC Hà Nội và Nghị định số 218/2013/NĐ-CP ngày 26/12/2013 thì nếu thanh toán bằng tiền mặt với hóa đơn lớn hơn 20 triệu đồng thì doanh nghiệp sẽ không được khấu trừ Thuế GTGT và không được tính chi phí hợp lý khi xác định Thuế TNDN phải nộp.

2. Thanh toán như thế nào cho đúng?

Nhìn chung có 04 tình huống thanh toán sau ngoài thực tế:

Tình huống 1: Bên Mua thanh toán bằng tiền mặt cho Bên Bán đồng thời Bên Bán xuất Hóa đơn GTGT cho Bên Mua. Nếu hóa đơn mua hàng trong trường hợp này có mệnh giá trên 20 triệu thì sẽ không được khấu trừ Thuế GTGT, đồng thời khoản chi phí đó sẽ không được tính vào chi phí hợp lý khi xác định Thuế TNDN cho bên Mua.

Tình huống 02 : Bên Mua thanh toán qua chuyển khoản bằng cách dùng tài khoản cá nhân chuyển khoản vào tài khoản của Bên Bán (tài khoản này bên bán đã đăng ký với cơ quan Thuế). Theo đó, bên Bán xuất Hóa đơn GTGT cho Bên Mua với hình thức thanh toán là chuyển khoản. Trong trường hợp này, bên mua cũng sẽ không được khấu trừ Thuế GTGT và không được tính vào chi phí hợp lý khi xác định Thuế TNDN.

Tình huống 03 : Bên Mua thanh toán chuyển khoản ngân hàng cho bên bán, từ tài khoản công ty mà bên mua đăng ký với cơ quan Thuế, đến tài khoản bên bán (tài khoản bên bán đã đăng ký với cơ quan Thuế). Trường hợp thanh toán này là đúng theo quy định và khoản chi phí này bên mua sẽ được tính là chi phí hợp lệ khi tính Thuế TNDN, cũng như sẽ được khấu trừ Thuế VAT đầu vào.

Tình huống 04: Bên bán mua hàng nhiều lần của cùng 1 nhà cung cấp trong ngày, giá trị mỗi lần mua nhỏ hơn 20 triệu nhưng giá trị của tổng số lần mua lại lớn hơn 20 triệu. Bên bán lấy hóa đơn của từng lần mua và thanh toán bằng tiền mặt cho mỗi lần mua đó. Theo điều 15, thông tư 219/2013/BTC và khoản 2, điều 6 thông tư số 119/2014/TT-BTC thì trong trường hợp này bên mua không được khấu trừ thuế GTGT và không được tính là chi phí hợp lệ khi tính thuế TNDN cho các khoản chi này. Học nguyên lý kế toán

Tóm lại, các bạn cần ghi nhớ những điều sau khi thực hiện thanh toán:

- Phải thanh toán bằng hình thức chuyển khoản đối với hóa đơn GTGT có giá trị lớn hơn 20 triệu đồng

- Tài khoản dung để thanh toán chuyển khoản đối với bên bán và bên mua phải là những tài khoản được đăng ký với cơ quan Thuế.

- Trong trường hợp mua nhiều lần từ 1 nhà cung cấp trong ngày, giá trị của mỗi lần mua nhỏ hơn 20 triệu, nhưng tổng giá trị của các lần mua lớn hơn 20 triệu, thì bên mua vẫn phải thanh toán bằng chuyển khoản cho bên bán.

Tuy nhiên, trong trường hợp bên mua đã thanh toán bằng tiền mặt với hóa đơn hơn 20 triệu rồi, thì cách xử lý sẽ như thế nào?

Kế toán Lê Ánh với đội ngũ giảng viên là những Kế toán trưởng lâu năm kinh nghiệm sẽ hướng dẫn các bạn cách xử lý trường hợp này như sau:

3. Cách xử lý khi thanh toán tiền mặt với hóa đơn GTGT có giá trị hơn 20 triệu

Ghi nhớ: Bên mua liên hệ luôn với bên bán để nhờ bên bán trả lại tiền mặt đã thanh toán.

Trường hợp 1: Bên bán đồng ý trả lại tiền mặt.

Nếu bên bán đồng ý, bạn sửa lại bút toán “Thanh toán cho nhà cung cấp” thành “Tạm ứng tiền cho nhà cung cấp”.

Sau đó, khi bên bán bán trả tiền mặt lại cho công ty bạn, bạn sẽ viết bút toán “Thu tiền tạm ứng từ nhà cung cấp” và hạch toán N111/C331. Chứng từ lúc này sẽ có phiếu thu.

Khi đã thu được tiền mặt từ nhà cung cấp rồi, bạn thực hiện chuyển khoản cho nhà cung cấp, bút toán là “Thanh toán tiền cho nhà cung cấp qua chuyển khoản”, hạch toán N331/C112. Chứng từ lúc này bao gồm ủy nhiệm chi, giấy báo nợ, sổ phụ ngân hàng (lấy vào cuối tháng).

Trường hợp 2: Bên bán không đồng ý trả lại tiền mặt.

Với trường hợp này, công ty bạn (bên mua) phải chấp nhận khoản chi phí này sẽ không được tính là chi phí hợp lệ khi xác định thuế TNDC, cũng như không được khấu trừ Thuế GTGT.

Bước 1: Công ty bạn kê khai, điều chỉnh giảm số thuế GTGT đã được khấu trừ đối với phần giá trị hàng hóa, dịch vụ thanh toán bằng tiền mặt này. Kỳ kê khai điều chỉnh giảm số thuế đã kê khai khấu trừ, là kỳ phát sinh việc thanh toán bằng tiền mặt.

Lớp học lấy ví dụ như sau:

Tháng 10/2015, Công ty bạn có một hoá đơn mua hàng trị giá 55 triệu đồng, số thuế GTGT là 5.5 triệu đồng. Tại kỳ tính thuế tháng 10 năm 2015, Công ty bạn đã kê khai khấu trừ thuế của Hoá đơn này.

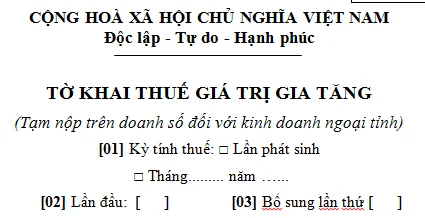

Đến tháng 3/2016, Công ty bạn thanh toán hoá đơn này bằng tiền mặt. Lúc này, công ty bạn phải khai điều chỉnh giảm số thuế đã kê khai khấu trừ là 5.5 triệu vào tháng 3/2016. Tức là ghi 5.5 triệu giảm trừ này vào chỉ tiêu 37 trên Tờ khai 01/GTGT.

Bước 2: Loại toàn bộ giá trị hoá đơn này ra khỏi chi phí được trừ trước khi tính thuế TNDN (Ghi giá trị của Hoá đơn này vào chỉ tiêu B4 tại Tờ khai Quyết toán thuế TNDN Mẫu 03/TNDN).

Lớp học tiếp ví dụ trên như sau:

- Tháng 10/2015, công ty bạn mua hàng về để bán. Khi đó, bạn (kế toán) đã hạch toán:

Nợ TK 156: 55 tr

Nợ TK 133: 5.5 tr

Có TK 331 : 60.5 tr

- Tháng 3/2016, kế toán thanh toán toàn bộ hoá đơn này bằng tiền mặt, bạn hạch toán như sau:

Nợ TK 331/ Có TK 111 : 60.5 tr

Đồng thời hạch toán :

Nợ TK 156/ Có TK 133: 5.5 tr

Giả sử số hàng này bán hết trong năm. Cuối kỳ, khi quyết toán thuế TNDN để loại trừ hoá đơn này khỏi chi phí được trừ, bạn ghi vào chỉ tiêu B4 là: 60.5 tr học kế toán thực tế ở đâu

Trong trường hợp trong kỳ, hàng chưa bán thì cuối kỳ, bạn không cần loại trừ chi phí này nhé.

Sau khi đã kê khai giảm số Thuế GTGT được khấu trừ và loại chi phí hợp lý vào tờ khai B4, các bạn tiến hành:

Sửa lại sổ sách và nộp lại KHBS điều chỉnh bổ sung tờ khai quyết toán thuế TNDN

Nộp lại BCTC nếu phát sinh tăng thuế TNDN

Bạn có thể tham khảo thêm bài viết khác cùng chủ đề: Hướng dẫn chi tiết cách lập báo cáo tình hình sủ dụng hoá đơn GTGT 2016

Trên đây là hướng dẫn gỡ rối trong trường hợp công ty thanh toán bằng tiền mặt đối với hóa đơn GTGT có giá trị hơn 20 triệu đồng. Mong bài viết của Kế toán Lê Ánh giúp ích được cho bạn đọc.

Để hiểu rõ và nắm bắt được đầy đủ và chính xác các nghiệp vụ kế toán trong doanh nghiệp cần làm bạn nên tham khảo khóa học kế toán tổng hợp. Rất nhiều kiến thức và kinh nghiệm thực tiễn hữu ích sẽ được chính các Kế toán trưởng giỏi truyền đạt cho các bạn trong khóa học Kế toán thực hành này. Mời các bạn tìm hiểu thông tin về khóa học kế toán tổng hợp thực hành.

Kế toán Lê Ánh chúc bạn thành công!

KẾ TOÁN LÊ ÁNH

(Được giảng dạy và thực hiện bởi 100% các kế toán trưởng từ 13 năm đến 20 năm kinh nghiệm)

Bên cạnh các khóa học kế toán, Lê Ánh còn khai giảng các khóa học xuất nhập khẩu, nếu bạn muốn biết thêm thông tin chi tiết về các khóa học này, vui lòng truy cập trang web: ketoanleanh.edu.vn.