Cách Tính Thuế Thu Nhập Cá Nhân (TNCN) - Hướng Dẫn Chi Tiết

Thuế thu nhập cá nhân (TNCN) là một trong những khái niệm quan trọng không thể bỏ qua đối với mỗi người lao động, cũng như những người đang quản lý doanh nghiệp. Trong nội dung bài viết này, Kế toán Lê Ánh sẽ cung cấp một hướng dẫn chi tiết về cách tính thuế TNCN, giúp bạn nắm bắt được cách thức tính thuế, các loại thu nhập chịu thuế, các khoản miễn giảm, và cách thức nộp thuế hiệu quả.

Thông tư liên quan: Thông tư 111/2013/TT-BTC được sửa đổi bổ sung tại Thông tư 92/2015/TT-BTC.

Cách tính Thuế thu nhập cá nhân mới nhất từ tiền lương, tiền công là công việc phổ biến nhất của kế toán vào mỗi cuối tháng tại các doanh nghiệp.

1. Thời điểm tính thuế thu nhập cá nhân

- Là thời điểm chi trả thu nhập

- Thuế TNCN là loại thuế tính theo tháng, kê khai có thể theo tháng hoặc theo quý nhưng quyết toán theo năm.

2. Phương pháp tính thuế TNCN

Có 3 cách tính thuế TNCN từ tiền lương, tiền công dành cho 3 đối tượng khác nhau:

Đối với cá nhân cư trú

- Đối tượng 1: Ký hợp đồng lao động từ 3 tháng trở lên thì tính thuế TNCN theo biểu lũy tiền từng phần (Từng phần thu nhập sẽ có mức thuế khác nhau, thu nhập càng cao mức thuế suất tính cũng cao theo)

- Đối tượng 2: Ký hợp đồng lao động có thời hạn dưới 3 tháng hoặc không ký hợp đồng: tính 10% trên tổng thu nhập

Đối với cá nhân không cư trú

- Đối tượng 3: Cá nhân không cư trú được xác định bằng thu nhập chịu thuế từ tiền lương, tiền công nhân x thuế suất 20%

Xem thêm: Cách Xác Định Cá Nhân Cư Trú Và Cá Nhân Không Cư Trú

3. Cách tính thuế thu nhập cá nhân (TNCN)

Cách tính thuế TNCN

3.1. Cách tính Thuế Thu nhập cá nhân đối với cá nhân cư trú có ký hợp đồng lao động từ 3 tháng trở lên

Công thức tính thuế thu nhập cá nhân:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất

Trong đó:

a. Thu nhập tính thuế

Công thức tính thu nhập tính thuế TNCN

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ

Trong đó:

- Thu nhập chịu thuế : Là tổng thu nhập cá nhân nhận được từ tổ chức chi trả không bao gồm các khoản sau:

+ Tiền ăn giữa ca, ăn trưa:

- Nếu doanh nghiệp không tự tổ chức nấu ăn - mà chi tiền cho người lao động (phụ cấp vào lương): Miễn tối đa là 730.000đ.

Căn cứ Khoản 4 Điều 22 Thông tư số 26/2016/TT-BLĐTBXH của Bộ Lao động – Thương binh – Xã hội:

“Công ty thực hiện mức tiền chi bữa ăn giữa ca cho người lao động tối đa không vượt quá 730.000 đồng/người/tháng.”

Ví dụ 1: Công ty A phụ cấp tiền ăn trưa là 750.000đ/tháng. Thì chúng ta được miễn 730.000đ. Còn phần vượt 750.000 - 730.000 = 20.000 tính vào thu nhập chịu thuế.

Ví dụ 2: Công ty B phụ cấp tiền ăn trưa là 500.000/tháng. Thì chỉ được miễn 500.000 (Miễn theo thực tế chi).

- Nếu doanh nghiệp tự tổ chức nấu ăn, mua phiếu ăn, xuất ăn cho nhân viên thì được Miễn toàn bộ.

+ Tiền phụ cấp điện thoại: Theo quy định của công ty.

Ví dụ: Doanh nghiệp bạn quy định phụ cấp tiền điện thoại cho bạn là 300.000đ/tháng thì khi nhận 300.000đ này bạn được miễn thuế TNCN.

+ Phụ cấp trang phục:

- Bằng hiện vật: Miễn toàn bộ.

- Bằng tiền: Tối đa 5 triệu đồng/người/năm.

- Trường hợp doanh nghiệp có chi trang phục cả bằng tiền và hiện vật thì mức miễn tối đa đối với phần bằng tiền không vượt quá 05 (năm) triệu đồng/người/năm, bằng hiện vật Miễn toàn bộ.

+ Thu nhập từ phần tiền lương, tiền công làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ.

Ví dụ: Ban ngày được trả 6 nghìn/h, làm thêm ban đêm được trả 10 nghìn/h thì số tiền làm thêm ban đêm nhận được có 6 nghìn phải chịu thuế, 4 nghìn vượt trội không chịu thuế.

- Các khoản giảm trừ

+ Giảm trừ gia cảnh: Bản thân 11.000.000 và người phụ thuộc là 4.400.000 (tính trên 1 tháng)

+ Các khoản bảo hiểm bắt buộc: Bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp và bảo hiểm nghề nghiệp trong một số lĩnh vực đặc biêt.

+ Các khoản đóng góp từ thiện, nhân đạo, khuyến học.

b. Thuế suất

Thuế suất thuế thu nhập cá nhân đối với thu nhập từ kinh doanh, từ tiền lương, tiền công được áp dụng theo Biểu thuế luỹ tiến từng phần:

Bậc | Thu nhập tính thuế /tháng | Thuế suất | Tính số thuế phải nộp | |

Cách 1 | Cách 2 | |||

1 | Đến 5 triệu đồng (trđ) | 5% | 0 trđ + 5% TNTT | 5% TNTT |

2 | Trên 5 trđ đến 10 trđ | 10% | 0,25 trđ + 10% TNTT trên 5 trđ | 10% TNTT - 0,25 trđ |

3 | Trên 10 trđ đến 18 trđ | 15% | 0,75 trđ + 15% TNTT trên 10 trđ | 15% TNTT - 0,75 trđ |

4 | Trên 18 trđ đến 32 trđ | 20% | 1,95 trđ + 20% TNTT trên 18 trđ | 20% TNTT - 1,65 trđ |

5 | Trên 32 trđ đến 52 trđ | 25% | 4,75 trđ + 25% TNTT trên 32 trđ | 25% TNTT - 3,25 trđ |

6 | Trên 52 trđ đến 80 trđ | 30% | 9,75 trđ + 30% TNTT trên 52 trđ | 30 % TNTT - 5,85 trđ |

7 | Trên 80 trđ | 35% | 18,15 trđ + 35% TNTT trên 80 trđ | 35% TNTT - 9,85 trđ |

Ví dụ: Bà Hoàng Thị Lan có thu nhập từ tiền lương, tiền công trong tháng 1/20xx như sau:

- Lương thực tế là 39 triệu đồng.

- Tiền phụ cấp ăn trưa: 1.000.000

- Bà đóng bảo hiểm (BHXH, BHYT) trên mức lương 10 triệu.

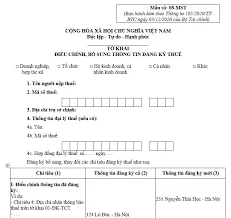

- Bà Hoàng Thị Lan nuôi 2 con dưới 18 tuổi, (Đã đăng ký mẫu 07/ĐK-NPT-TNCN Ban hành kèm theo Thông tư số 80/2021/TT-BTC để lấy giảm trừ).

Thuế thu nhập cá nhân trong tháng của Bà Hoàng Thị Lan được tính như sau:

- Thu nhập của Bà Hoàng Thị Lan là 40 triệu đồng, được Miễn tối đa 730.000 (tiền ăn trưa).

=> Thu nhập chịu thuế = Tổng thu nhập - Các khoản được miễn thuế

= 40.000.000 - 730.000 = 39.270.000

- Bà Hoàng Thị Lan được giảm trừ các khoản sau:

- Giảm trừ gia cảnh cho bản thân: 11.000.000 đồng

- Giảm trừ gia cảnh cho 02 người phụ thuộc (2 con):

4.400.000 × 2 = 8.800.000 đồng

- Bảo hiểm xã hội, bảo hiểm y tế:

10.000.0000 × (8% + 1,5%) = 950.000 đồng

=> Tổng cộng các khoản được giảm trừ: 11.000.000 + 8.800.000 + 950.000 = 20.750.000 đồng

- Thu nhập tính thuế của Bà Hoàng Thị Lan là:

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ

= 39.270.000 - 20.750.000 = 18.520.000

Tiếp theo chúng ta sẽ đưa thu nhập tính thuế 18.520.000 vào biểu thuế suất theo biểu lũy tiến từng phần bên trên để tính: Số thuế phải nộp:

Cách 1: Số thuế phải nộp tính theo từng bậc của Biểu thuế lũy tiến từng phần:

+ Bậc 1: thu nhập tính thuế đến 5 triệu đồng, thuế suất 5%:

5 triệu đồng × 5% = 0,25 triệu đồng

+ Bậc 2: thu nhập tính thuế trên 5 triệu đồng đến 10 triệu đồng, thuế suất 10%:

(10 triệu đồng - 5 triệu đồng) × 10% = 0,5 triệu đồng

+ Bậc 3: thu nhập tính thuế trên 10 triệu đồng đến 18 triệu đồng, thuế suất 15%:

(18 triệu đồng - 10 triệu đồng) × 15% = 1,2 triệu đồng

+ Bậc 4: thu nhập tính thuế trên 18 triệu đồng đến 32 triệu đồng, thuế suất 20%:

(18.520.000 - 18 triệu đồng) × 20% = 104.000

=> Tổng số thuế Bà Hoàng Thị Lan phải tạm nộp trong tháng 1 là:

0,25 triệu đồng + 0,5 triệu đồng + 1,2 triệu đồng + 104.000 = 2.054.000

Cách 2: Số thuế phải nộp tính theo phương pháp rút gọn: Theo công thức tại bảng tính trên (Kế toán Lê Ánh đã đánh dấu công thức in đậm ở bảng thuế suất theo biểu lũy tiến từng phần)

Ta thấy: Thu nhập tính thuế trong tháng 18.520.000 là thuộc bậc 4 trong bảng thuế suất lũy tiến.

Mà công thức của bậc 4 là: 20% TNTT - 1,65 trđ

=> Số thuế thu nhập cá nhân phải nộp như sau:

18.520.000 × 20% - 1.650.000 = 2.054.000

Cách tính 1 là các tính thủ công, để chúng ta hiểu về cách tính lũy tiến, còn ở bên ngoài thực tế kế toán sẽ tính theo cách 2 để nhanh hơn.

Cả 2 cách đều cho ra kết quả giống nhau: Tháng 1/20xx bà Hoàng Thị Lan có số thuế TNCN phải nộp là 2.054.000 đồng

3.2. Cách tính Thuế Thu nhập cá nhân đối với cá nhân không ký hợp đồng lao động hoặc có ký nhưng dưới 3 tháng

- Tiến hành khấu trừ thuế TNCN theo từng lần chi trả thu nhập từ 2.000.000 trở lên như sau:

- Đối với cá nhân Cư trú: khấu trừ 10% tổng thu nhập trả/lần (không phân biệt có mã số thuế hay không).

Ví dụ: Ông Nguyễn Văn Nam, ký hợp đồng lao động thử việc 2 tháng với công ty A, Lương thử việc của ông Nam gồm có: Lương chính là 4 triệu, phụ cấp tiền ăn trưa 450.000.

- Khi trả lương cho ông Nguyễn Văn Nam, Kế Toán công ty A sẽ phải khấu trừ tiền thuế TNCN tại nguồn 10% như sau:

Thuế TNCN = (4.000.000 + 450.000) * 10% = 445.000đ

Xem chi tiết hướng dẫn cách tính thuế TNCN tại: https://ketoanleanh.edu.vn/kinh-nghiem-ke-toan/cach-tinh-thue-thu-nhap-ca-nhan.html

Lưu ý: Tiền ăn, lương tăng ca của lao động vãng lai (ký dưới 3 tháng) không được miễn thuế TNCN

Công văn số 4217/CT-TTHT ngày 26/5/2015 của Cục Thuế TP. HCM về thuế thu nhập cá nhân)

Chú ý: Trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ nêu trên nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm cam kết (Mẫu 08/CK-TNCN - Theo mẫu tại Thông tư 80/2021/TT-BTC) gửi tổ chức trả thu nhập để tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế thu nhập cá nhân.

(Người làm cam kết 08 bắt buộc phải có MST tại thời điểm làm cam kết nhé)

Căn cứ vào cam kết của người nhận thu nhập, tổ chức trả thu nhập không khấu trừ thuế. Kết thúc năm tính thuế, tổ chức trả thu nhập vẫn phải tổng hợp danh sách và thu nhập của những cá nhân chưa đến mức khấu trừ thuế (vào mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế) và nộp cho cơ quan thuế. Cá nhân làm cam kết phải chịu trách nhiệm về bản cam kết của mình

Xem thêm:

- Cách tính thuế TNCN cho khách hàng trúng thưởng

- Cách tính thuế thuế TNCN của những lao động có thu nhập từ nhiều nơi

- Cách tính thuế TNCN theo lương NET

- Cách tính thuế TNCN khoán đối với hộ kinh doanh cá thể theo quy định

Trên đây là Hướng dẫn chi tiết cách tính thuế thu nhập cá nhân mới nhất được tổng hợp và biên soạn bởi đội ngũ giảng viên tại Kế toán Lê Ánh. Mong bài viết của Kế toán Lê Ánh giúp ích được cho bạn đọc.

Để hiểu rõ và nắm bắt được đầy đủ và chính xác các nghiệp vụ kế toán trong doanh nghiệp cần làm bạn nên tham khảo khóa học kế toán tổng hợp . Rất nhiều kiến thức và kinh nghiệm thực tiễn hữu ích sẽ được chính các Kế toán trưởng giỏi truyền đạt cho các bạn trong khóa học này.

Kế Toán Lê Ánh - Nơi đào tạo kế toán thực hành uy tín nhất hiện nay, đã tổ chức thành công rất nhiều khóa học nguyên lý kế toán, khóa học kế toán tổng hợp online/ offline, khóa học kế toán thuế chuyên sâu, khóa học phân tích báo cáo tài chính... và hỗ trợ kết nối tuyển dụng cho hàng nghìn học viên.

Nếu như bạn muốn tham gia các khóa học kế toán online/offline của trung tâm Lê Ánh thì có thể liên hệ hotline tư vấn: 0904.84.8855 / Mrs Lê Ánh

Ngoài các khóa học kế toán thì trung tâm Lê Ánh còn cung cấp các khoá học xuất nhập khẩu online - offline, khóa học hành chính nhân sự online - offline chất lượng tốt nhất hiện nay.